C’est quoi le revenu brut foncier ?

Si vous louez une propriété, les taxes doivent être soigneusement étudiées. En fait, vos loyers généreront des prélèvements fiscaux et sociaux. Une charge importante qui n’est pas nécessairement prévue lors de l’achat. Cet article fournit une mise à jour sur le calcul de l’impôt à prendre, comment déclarer et, surtout, comment prendre le meilleur système fiscal pour payer moins d’impôts. L’introduction de la taxe à la source entraîne quelques légères modifications. Je vais les expliquer à la fin de l’article, mais il est essentiel d’en apprendre davantage sur le fonctionnement « habituel » de la fiscalité.

Lire également : Quels sont les critères à observer lorsque l'on loue un appartement ?

La première question qu’il faut poser pour comprendre la taxe est la suivante : s’agit-il d’un bien loué vide ou d’un bien loué meublé ? Cet article est sur taxes pour les loyers vides. Pour appartements meublés, taxes est différent et expliqué ici.

Résumé

A lire en complément : Comment obtenir une attestation de propriété immobilière ?

- Loyer vide : deux régimes fiscaux possibles.

- Option 1 pour l’imposition du locataire vide : microtenure des terres.

- Option 2 pour l’imposition du locataire vide : le régime réel.

- Quel impôt est prélevé sur votre revenu imposable ? Calcul et exemples !

- Micro-Terre et régime réel : quelles conditions répondez-vous ?

- Micro-Terre ou schéma réel ? Quelles cases remplir dans la déclaration de revenus en ligne ?

- Vider le loyer et ramasser à la source : quels changements ?

Plan de l'article

- Location vide : deux régimes possibles procureurs.

- Quel impôt est prélevé sur votre revenu imposable ? Calcul et exemples !

- Micro-Terre et régime réel : quelles conditions répondez-vous ?

- Micro-Terre ou schéma réel ? Quelles cases remplir dans la déclaration de revenus en ligne ?

- Location vide et collecte : quels changements ?

Location vide : deux régimes possibles procureurs.

Le fait de louer votre propriété vide vous ouvre le choix entre deux taxes différentes sur vos loyers perçus. C’est à vous de conserver la meilleure option lorsque vous déclarez votre revenu en mai. Avant de détailler le calcul de la taxe et les cases à remplir, regardons les deux taxes possibles. Pour comprendre, nous ferons une distinction entre les loyers déclarés (ce qui perçoit réellement) des loyers imposés (ceux qui seront retenus par les autorités fiscales pour calculer l’impôt). C’est le revenu imposable qui nous intéresse parce que plus ils seront faibles, plus votre impôt est bas.

Option 1 pour l’imposition du locataire vide : microtenure des terres.

Microland est le plus simple des deux. Plus précisément, vous n’aurez qu’à déclarer les loyers perçus. Avant le calcul de la taxe, les autorités fiscales appliquent 30% de réduction. En d’autres termes, les loyers perçus sera de 70 % des loyers perçus.

Exemple :

M. Corrigetonimpot loue une propriété vide et reçoit 10.000 euros à louer en 2020. Optez pour la microtenure des terrains dans la déclaration d’impôt 2021 2020. Les taxes entraîneront une réduction de 30% ou 10000* 30% = 3.000€. Par conséquent, M. sera imposé sur la base de 10 000 — 3 000 = 7 000€. Ci-dessous, nous verrons quel taux d’imposition est cliché sur les 7.000€ de revenu imposable.

Option 2 pour l’imposition du locataire vide : le régime réel.

Si la microtenure ne vous convient pas, votre deuxième option consiste à choisir d’imposer vos revenus immobiliers conformément au régime actuel. Comme son nom dit que vous serez en mesure de déduire de vos loyers les dépenses que vous payez réellement sur votre propriété avant d’engager des impôts. Par conséquent, il sera nécessaire de déclarer les loyers reçus ainsi comme les charges payé. Nous devrons également étudier la liste des frais déductibles pour qu’aucun d’entre eux ne soit oublié. Les frais déductibles suivants peuvent être indiqués :

— Intérêts sur le prêt consenti pour l’acquisition de la propriété. — Assurance logement pour les non-occupants — Impôt foncier excluant les ordures domestiques (nous avions vu que les ordures domestiques est la responsabilité du locataire, de sorte qu’il ne peut pas être déduit). — Assurance de l’emprunteur, ainsi que frais bancaires (frais de demande, contribution à un fonds mutuel de garantie, etc…) — 20€ correspondant aux frais postaux de correspondance avec le locataire. — Les œuvres. Cette l’article retourne au travail qui est déductible et ceux qui ne le sont pas. —…

Exemple : M. Corrige votre impôt loue une propriété vide en 2021 et amène 10 000 euros sur les locations. En outre, il a payé 1.500 euros d’intérêts sur prêt, 2.000 euros d’impôts fonciers, 1.000 euros d’assurance et fait 1.500 euros de travail d’une valeur de 1.500 euros. Si vous optez pour le régime réel, il sera imposé sur la base de 10.000 — 2.000 — 1.000 — 1.500 — 1.500 = 4.000 euros. Les autorités fiscales calculent la taxe sur les loyers imposables sur la base de 4 000 euros.

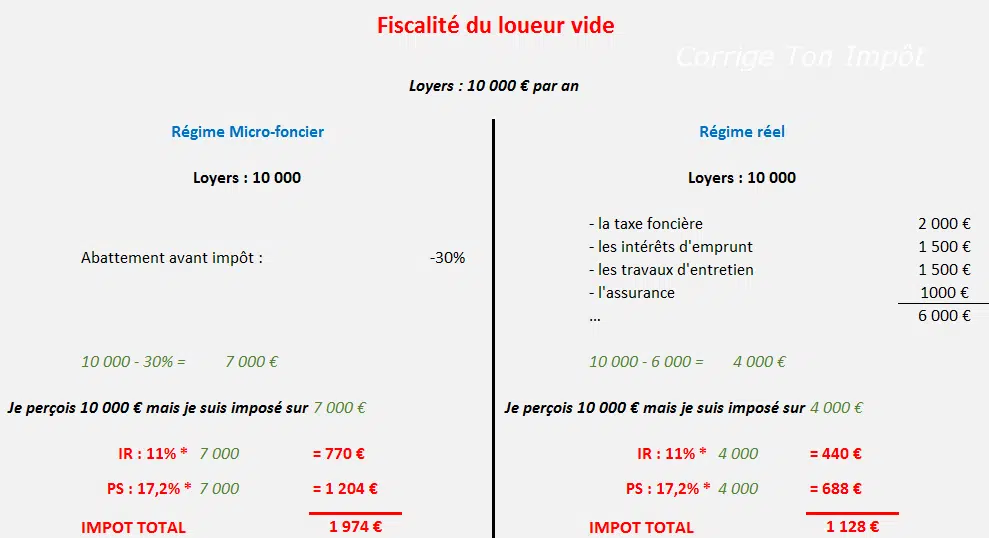

La différence entre la micro-terre et la terre réelle devrait être étudiée. L’arbitrage est très simple : si les frais déductibles dépassent 30 % des loyers, Le vrai régime est plus intéressant. Si ce n’est pas le cas, la microterre est nécessaire. Dans nos exemples, M. Corrigetontax a intérêt à opter pour le vrai régime plutôt que la micro-terre. Il peut déduire 6 000 euros au lieu de déduire 3 000 euros. Votre revenu imposé sera de 4 000€ (contre 7 000€ au micro-terrain) Voyons les règles spécifiques pour le respect des options taxe taxe après avoir détaillé le calcul de la taxe perçue.

Quel impôt est prélevé sur votre revenu imposable ? Calcul et exemples !

Comme tout revenu en France, les loyers seront soumis à deux impôts : l’impôt sur le revenu et les prélèvements sociaux. Les deux sont calculés sur la base des loyers imposables. Les cotisations sociales sont de 17,2 %. Le taux d’imposition dépend de votre fourchette d’imposition marginale. Il peut s’agir de 0%, 11%, 30%, 41% ou 45%. Nous l’avons vu dans l’article détaillant le calcul de l’impôt comment identifier votre tranche d’impôt marginal. Par conséquent, les loyers sont fortement imposés, car nous souffrons rapidement de 17,2 % avec un minimum de 11% sur les loyers imposables. Veuillez noter que la tranche d’impôt de 14 % est remplacée par la tranche fiscale de 11 % depuis les loyers de l’année dernière et continue pour 2021 et au-delà. Revenons en arrière les calculs ci-dessus.

Exemple de micro-terre :

M. Corrigetontax a reçu 10 000 euros de loyer et a bénéficié d’une réduction de 30 %. Par conséquent, les loyers imposés s’élèvent à 7 000 euros. Votre catégorie fiscale est censée être de 11 %. Vous paierez des retenues sociales : 7000* 17,2% = 1,204€. Vous payez également l’impôt sur le revenu : 7000* 11% = 770€. Au total, M. doit donc payer 1 974 euros au total.

Exemple réel :

M. Corrigetonimpôt a reçu 10 000 euros pour le loyer et avait 6 000 euros de frais déductibles. Par conséquent, les loyers imposés s’élèvent à 4 000 euros. Votre catégorie fiscale est censée être de 11 %. Vous paierez des retenues sociales : 4 000 * 17,2% = 688€. Vous payez également de l’impôt sur le revenu : 4 000 * 11% = 440€. Au total, M. doit donc payer 1 128€ au total.

À l’exception de nombreux frais déductibles, la taxe sur le revenu immobilier devient rapidement très important. J’ai pris l’exemple d’une catégorie de 11 %, mais la taxe peut être beaucoup plus forte si son taux est de 30 % ou plus. L’augmentation des prélèvements sociaux est particulièrement choquante pour les propriétaires qui louent des propriétés.

Micro-Terre et régime réel : quelles conditions répondez-vous ?

Chaque contribuable a le choix, mais doit se conformer à certaines règles avant d’arbitrer entre les régimes fiscaux. Pour la location vide, il est nécessaire de respecter les points suivant :

— La microtenence du terrain est possible si et seulement si ses loyers sont inférieurs à 15 000€. Au-delà de cela, le vrai régime est obligatoire. Le toit comprend le loyer total perçu sur tous les biens loués vides.

— L’année où vous commencez le vrai régime, vous promettez d’y rester pendant 3 ans.

Par exemple, si M. Corrigetontax soulève 10.000 euros de loyer par an, a la possibilité entre micro-terre et réel parce qu’il est en dessous du plafond de 15.000 euros. Si vous êtes engagé dans le réel, vous devrez y rester pendant 3 ans. Après 3 ans, vous pouvez choisir la micro-terre. À tout moment, vous serez en mesure de revenir au régime réel, mais alors vous retournerez pour participer pendant 3 ans.

Micro-Terre ou schéma réel ? Quelles cases remplir dans la déclaration de revenus en ligne ?

Pour la micro-occupation des terres, indiquez simplement vos loyers dans la case 4BE. Les autorités fiscales appliqueront l’abattement de 30 % par elles-mêmes avant de calculer l’impôt. Pour accéder Cette case, vous devez cocher « revenu du terrain » à l’étape 3.

Vous aurez alors accès à la case 4BE. Si vous avez reçu 10.000€ de loyer, entrez 10.000€ dans la boîte.

Pour le régime actuel, une déclaration annexée appelée « 2044 » devra être complétée. Cet état des revenus de biens vous permettra d’indiquer vos locations, mais aussi tous les frais déductibles. Pour la déclaration de revenus en ligne, allez à droite dans l’en-tête « ajouter une déclaration ». Vous pouvez alors cocher la case « Déclaration d’impôt sur le revenu foncier — 2044 » pour afficher la déclaration. Afin de ne pas oublier les déductions et remplir correctement 2044, vous trouverez la vidéo étape par étape avec les règles et les déductions possibles pour chaque boîte. Attention : Si vous louez votre propriété dans un SCI, le retour n’est pas le même. Ensuite, vous pouvez suivre ce tutoriel : « Comment remplir la case de déclaration SCI 2072 par case. »

Location vide et collecte : quels changements ?

La mise en œuvre de l’échantillonnage à la source ne modifie pas les calculs et les stratégies expliqués dans ce article. L’impôt prélevé à la source n’est qu’une avance et est réglementé un an plus tard. Les déclarations de revenus sont toujours produites et les revenus de biens sont imposés de la même manière. En fin de compte, nous payons la même chose pour ce que nous devons optimiser comme je l’explique dans l’article.Cependant, la taxe à la source apporte deux changements importants que j’ai pris le temps détaillé afin de tirer les stratégies à suivre ici:1) La date de paiement des changements fiscaux avec un système de dépôt : la taxe sur la source et la terre revenus — comment optimiser ? 2) Les déclarations de revenus des deux dernières années étaient précises avec de nouvelles cases à remplir pour le travail. Il y avait beaucoup d’optimisations possibles. En 2021, tout revient presque en ordre avec juste une nouvelle boîte qui apparaîtra pour les œuvres de copropriété. Je ne peux que vous conseiller de suivre mes guides ci-dessous pour tout savoir sur les optimisations possibles chaque année.

Vous louez une propriété vide (Pinel ou non) ? Afin d’optimiser vos déclarations de revenus, prenez le temps de connaître les déclarations taxes ! L’important est de les remplir correctement pour saper les impôts ! Pour vous aider, j’ai créé un guide qui vous accompagnera étape par étape et vous donnera tous les conseils fiscaux pour savoir comment optimiser vos déclarations de revenus. Découvrez les bonnes questions à vous poser : devrions-nous intégrer des frais pour réduire les impôts ou les déduire des terres ou les conserver pour la plus-value ? comment puis-je corriger si j’ai oublié de déclarer le prêt/le travail dans l’année de sortie ? où trouver les cases de la déclaration en ligne, que peut-on en déduire ect… ? Comment puis-je optimiser les taxes à l’origine et l’année blanche avec mon bien locatif ? Réflexes à avoir au moment de déclaration d’impôt qui permettra plusieurs centaines euros d’épargne.

Guide fiscal pour les locations vides classiques

Guide fiscal pour la location d’une propriété Pinel